Die Bundesanwaltschaft in Manhattan teilte am Mittwoch mit, dass der Gründer von Archegos Capital Management, Bill Huang, und der Finanzvorstand, Patrick Halligan, wegen Wertpapierbetrugs, Betrugs und Erpressung angeklagt wurden.

Strafverfolgung Angeblich beteiligten sich die Männer daran In miteinander verbundenen Systemen zur illegalen Manipulation von Aktienkursen und zum Betrug globaler Investmentbanken und Makler.

Sie behaupteten, dass der Betrug von Herrn Hwang das Portfolio von Archegos in einem Jahr von 1,5 Milliarden Dollar auf 35 Milliarden Dollar gepumpt habe und im März 2021 endete – und Überhöhte Marktgröße Von 10 Mrd. $ auf 160 Mrd. $ in diesem Zeitraum, einschließlich der Kredite von Wall-Street-Firmen.

Es wird erwartet, dass die Bundesanwälte die Anklage auf einer Pressekonferenz am Morgen bekannt geben.

Die Anklageschrift behauptet, dass die Herren Hwang, Halligan und andere Archegos benutzt haben, um zwei miteinander verbundene kriminelle Machenschaften aufrechtzuerhalten, die Marktteilnehmern, Mitarbeitern von Archegos und anderen schaden Sie belastete ihre Kreditgeber mit Milliardenverlusten.

Zunächst betrog Herr Hwang Marktteilnehmer, indem er den Markt für einige der Wertpapiere im Archegos-Portfolio manipulierte Marktteilnehmer zum Glauben geführt Die Kläger behaupteten, dass die daraus resultierenden Aktienkurse das Ergebnis von Angebot und Nachfrage seien, nicht sein betrügerisches Verhalten.

„Die Angeklagten und ihre Mitverschwörer benutzten Archegos, a Familienbüro die Hwangs persönliches Vermögen als Instrument für Marktmanipulation und Betrug mit weitreichenden Folgen investierten.“ Laut Anklageschrift verschwanden innerhalb weniger Tage mehr als 100 Milliarden US-Dollar an Marktkapitalisierung von mehr als 12 Unternehmen.

Der Anwalt von Herrn Hwang sagte, sein Mandant sei „völlig unschuldig“ und „es gibt absolut keine Beweise dafür, dass er irgendeine Art von Verbrechen begangen hat“. Der Anwalt von Herrn Halligan sagte, ihr Mandant sei „unschuldig und werde freigesprochen“.

Die Securities and Exchange Commission verklagte in einer separaten zivilrechtlichen Betrugsklage die Herren Huang und Halligan sowie William Tomita, den Haupthändler von Archegos, und Scott Baker, seinen Chief Risk Officer. Die Anwälte der Herren Tomita und Baker reagierten nicht sofort auf eine Bitte um Stellungnahme.

Archegos brach im März 2021 zusammen und brach zusammen Senden Sie Schockwellen über die Wall Street. Banken bemühten sich, mit Archegos verbundene Positionen zu liquidieren, und strichen schnell Dutzende von Milliarden von der Marktkapitalisierung großer Unternehmen, und als sich der Staub gelegt hatte, handelten sie mehr als 10 Milliarden US-Dollar ein Verluste an Gegenparteien Einschließlich

Und

Und

Nomura-Holdings Firma

Bei Archegos hat Herr Hwang große, fokussierte Unternehmenspositionen aufgebaut und einige Positionen in einer Mischung aus Bargeld und Swaps mit Geld gehalten, das von Banken an der Wall Street geliehen wurde. Herr Hwang Total Return Swaps werden bevorzugt die Archegos Gewinne und Verluste aus den den Swap-Kontrakten zugrunde liegenden Aktien gewährten, während ihre Kreditgeber die Wertpapiere hielten.

Ihre Verwendung ermöglicht es den Anlegern, ihre Anonymität zu wahren und Offenlegungspflichten zu vermeiden, die eine bestimmte Eigentumsgrenze überschreiten, da sie die Aktien technisch nicht besitzen.

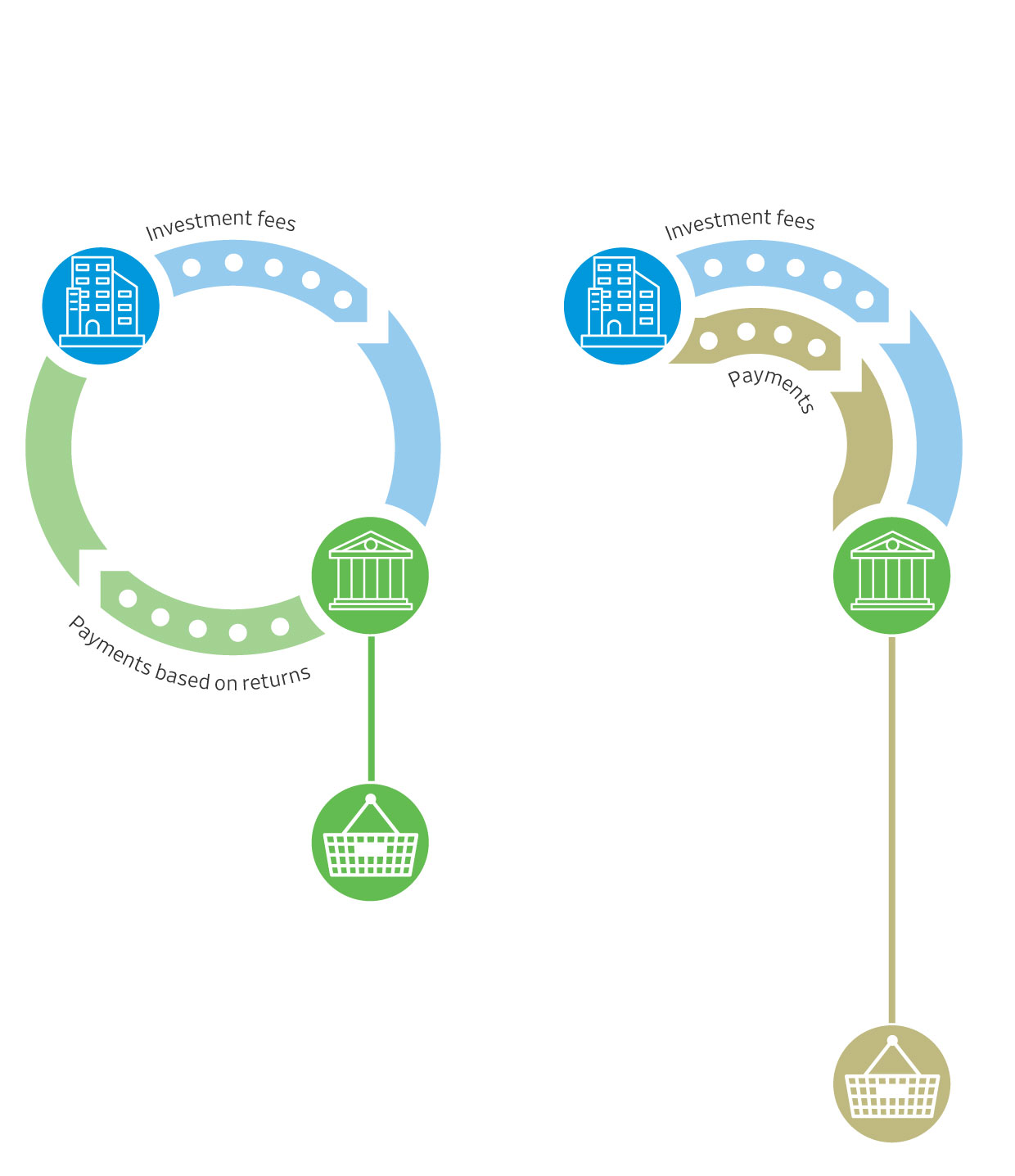

Wie funktionieren Total Return Swaps?

Ein Total Return Swap ermöglicht einem Anleger, wie z Hedge-FondIn Vermögenswerte investieren, ohne sie zu besitzen. Bei der Transaktion leistet der Fonds Zahlungen an eine Investmentbank auf der Grundlage von Gebühren und einem Zinssatz wie dem Libor.

wenn es war Die zugrunde liegenden Vermögenswerte geraten ins Wankenmuss der Hedgefonds der Bank zusätzlich zu den normalen Gebühren, die er zu zahlen vereinbart hat, einen Betrag zahlen, der auf den negativen Renditen basiert.

Das Investmentbank Er kauft Vermögenswerte, z. B. einen Aktienkorb, und zahlt basierend auf der Gesamtrendite der Vermögenswerte an einen Hedgefonds.

dicht

Hebelpositionen, die die Bank einnehmen kann

Nachschussaufforderung

Fordern Sie den Kunden auf, mehr Garantien zu geben. Kommt der Kunde dem nicht nach, kann die Bank die Vermögenswerte verkaufen, was die Preise weiter nach unten treibt.

Die Bank besitzt die Vermögenswerte, nicht der Hedgefonds. Während also ein Hedgefonds durch Swaps mit mehreren Banken einem starken Aktienengagement ausgesetzt sein kann, unterliegt er nicht den Offenlegungsgesetzen, denen ein sehr großer Aktionär unterliegen würde.

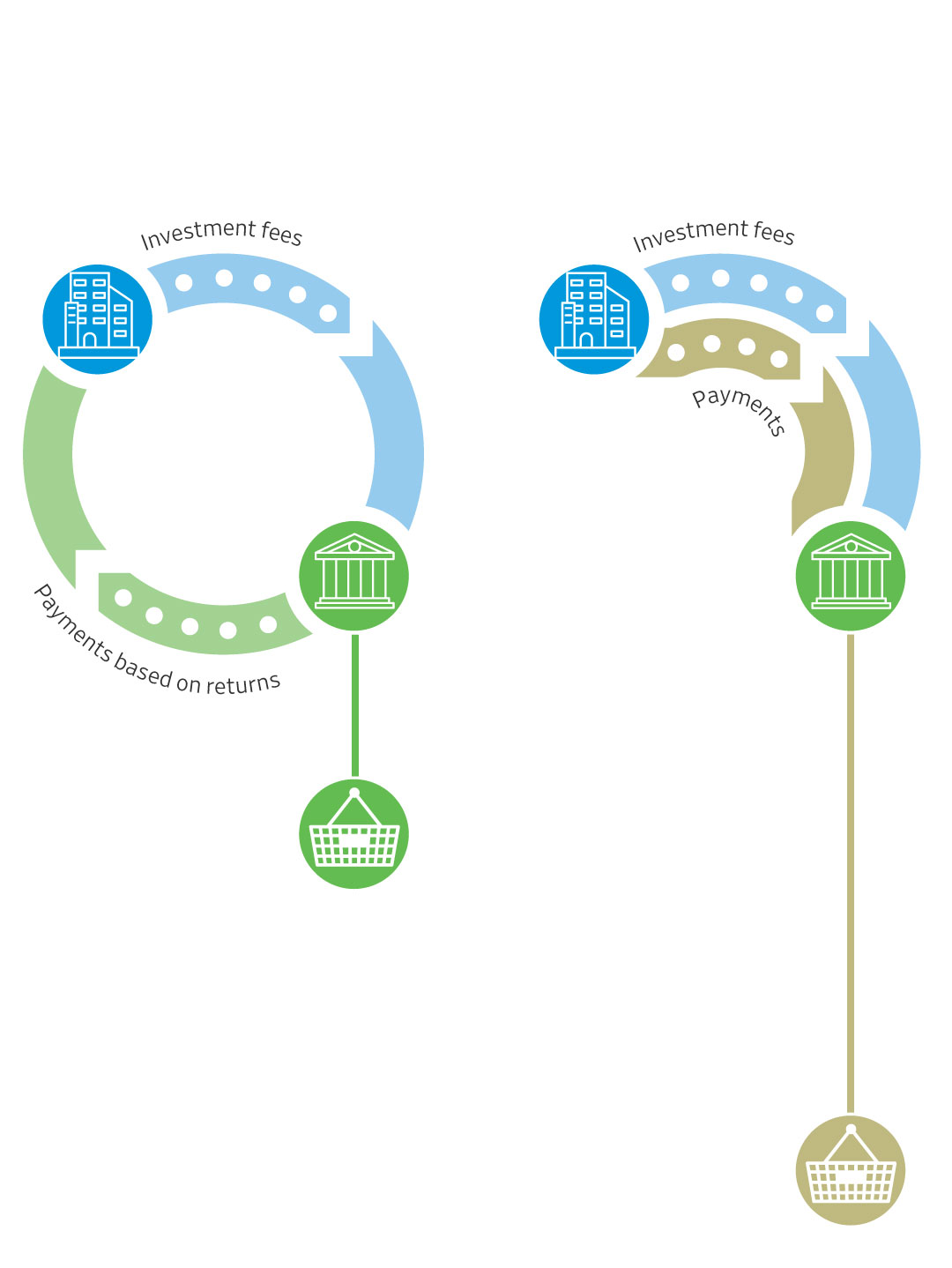

Wie funktionieren Total Return Swaps?

Ein Total Return Swap ermöglicht einem Anleger, wie z Hedge-FondIn Vermögenswerte investieren, ohne sie zu besitzen. Bei der Transaktion leistet der Fonds Zahlungen an eine Investmentbank auf der Grundlage von Gebühren und einem Zinssatz wie dem Libor.

wenn es war Die zugrunde liegenden Vermögenswerte geraten ins Wankenmuss der Hedgefonds der Bank zusätzlich zu den normalen Gebühren, die er zu zahlen vereinbart hat, einen Betrag zahlen, der auf den negativen Renditen basiert.

Das Investmentbank Er kauft Vermögenswerte, z. B. einen Aktienkorb, und zahlt basierend auf der Gesamtrendite der Vermögenswerte an einen Hedgefonds.

dicht

Hebelpositionen, die die Bank einnehmen kann

Nachschussaufforderung

Fordern Sie den Kunden auf, mehr Garantien zu geben. Kommt der Kunde dem nicht nach, kann die Bank die Vermögenswerte verkaufen, was die Preise weiter nach unten treibt.

Die Bank besitzt die Vermögenswerte, nicht der Hedgefonds. Während also ein Hedgefonds durch Swaps mit mehreren Banken einem starken Aktienengagement ausgesetzt sein kann, unterliegt er nicht den Offenlegungsgesetzen, denen ein sehr großer Aktionär unterliegen würde.

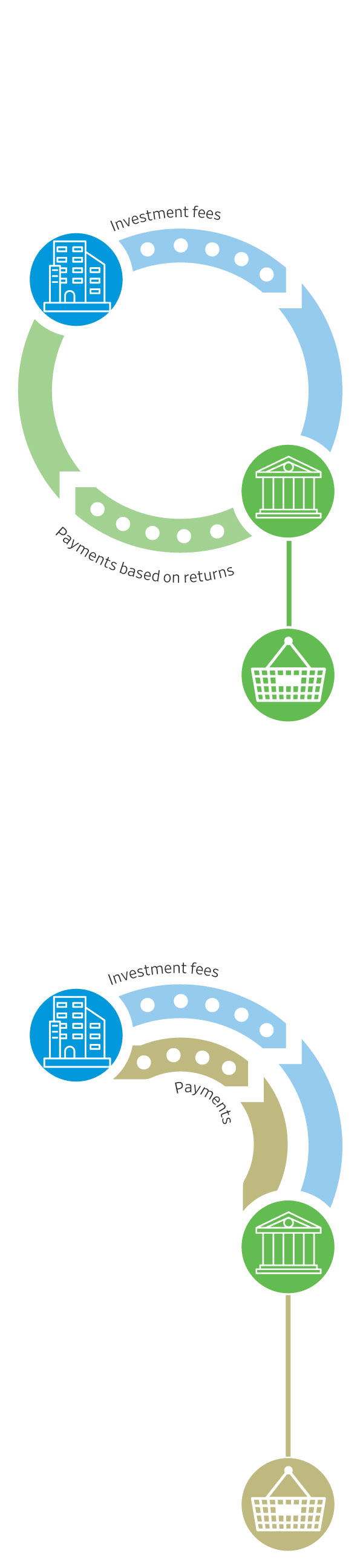

Wie funktionieren Total Return Swaps?

Ein Total Return Swap ermöglicht einem Anleger, wie z Hedge-FondIn Vermögenswerte investieren, ohne sie zu besitzen. Bei der Transaktion leistet der Fonds Zahlungen an eine Investmentbank auf der Grundlage von Gebühren und einem Zinssatz wie dem Libor.

wenn es war Die zugrunde liegenden Vermögenswerte geraten ins Wankenmuss der Hedgefonds der Bank zusätzlich zu den normalen Gebühren, die er zu zahlen vereinbart hat, einen Betrag zahlen, der auf den negativen Renditen basiert.

Das Investmentbank Er kauft Vermögenswerte, z. B. einen Aktienkorb, und zahlt basierend auf der Gesamtrendite der Vermögenswerte an einen Hedgefonds.

dicht

Hebelpositionen, die die Bank einnehmen kann

Nachschussaufforderung

Fordern Sie den Kunden auf, mehr Garantien zu geben. Kommt der Kunde dem nicht nach, kann die Bank die Vermögenswerte verkaufen, was die Preise weiter nach unten treibt.

Die Bank besitzt die Vermögenswerte, nicht der Hedgefonds. Während also ein Hedgefonds durch Swaps mit mehreren Banken einem starken Aktienengagement ausgesetzt sein kann, unterliegt er nicht den Offenlegungsgesetzen, denen ein sehr großer Aktionär unterliegen würde.

Wie funktionieren Total Return Swaps?

Ein Total Return Swap ermöglicht einem Anleger, wie z Hedge-FondIn Vermögenswerte investieren, ohne sie zu besitzen. Bei der Transaktion leistet der Fonds Zahlungen an eine Investmentbank auf der Grundlage von Gebühren und einem Zinssatz wie dem Libor.

Das Investmentbank Er kauft Vermögenswerte, z. B. einen Aktienkorb, und zahlt basierend auf der Gesamtrendite der Vermögenswerte an einen Hedgefonds.

Die Bank besitzt die Vermögenswerte, nicht der Hedgefonds. Während also ein Hedgefonds durch Swaps mit mehreren Banken einem starken Aktienengagement ausgesetzt sein kann, unterliegt er nicht den Offenlegungsgesetzen, denen ein sehr großer Aktionär unterliegen würde.

wenn es war Die zugrunde liegenden Vermögenswerte geraten ins Wankenmuss der Hedgefonds der Bank zusätzlich zu den normalen Gebühren, die er zu zahlen vereinbart hat, einen Betrag zahlen, der auf den negativen Renditen basiert.

Bei großen gehebelten Positionen kann die Bank einen Margin Call tätigen, der vom Kunden verlangt, mehr Sicherheiten zu stellen. Kommt der Kunde dem nicht nach, kann die Bank die Vermögenswerte verkaufen, was die Preise weiter nach unten treibt.

Als die Aktien im Besitz von Archegos stiegen, stockte Herr Hwang die Aktien mit der besten Performance auf, wobei er häufig Swaps einsetzte.

Die Staatsanwälte sagten, Archegos kaufe normalerweise Aktien, bis es etwa 5 % der ausstehenden Aktien des Unternehmens besitzt, und dass Herr Hwang zusätzliches Engagement durch Total Return Swaps benötigt.

Die Herren Halligan, Tomita, Becker und andere haben mit Herrn Huangs Segen gegenüber den Kontrahenten des Unternehmens an der Wall Street wiederholt falsche und materiell irreführende Aussagen über das Portfolio von Archegos gemacht, um sie dazu zu bringen, mit ihnen zu handeln, Kredite zu gewähren und zu verschleiern ernstes Risiko, Geschäfte mit Archegos, angeblich Klägern, zu machen.

Laut der Securities and Exchange Commission hat Archegos versucht, den Markt für seine größten Beteiligungen zu dominieren, indem es während der Handelstage immer höherpreisige Orders platzierte, um die Preise zu erhöhen. Laut der Securities and Exchange Commission hat es auch manipulativen End-of-Day-Handel betrieben, um den Schlusskurs von Wertpapieren in seinem Besitz in die Höhe zu treiben.

Die Securities and Exchange Commission sagte, dass ihr Handel mit einigen Wertpapieren zeitweise 40 % des gesamten täglichen Handelsvolumens in diesen Aktien überstieg.

In den USA notierte chinesische Unternehmen gehörten zu den größten Archegos-Zentren, darunter auch die Aktien, die manipuliert wurden

Viacom CBS Firma ,

Entdeckung Inc. , jetzt bekannt als

Warner Bros. Entdeckung Firma ,

GSX Techedu Firma ,

Jetzt bekannt als Gaotu Techedu Inc. , der Internet-Suchgigant in China

Baidu Firma

und Online-Luxushändler

Weit hergeholt GmbH.

Laut Anklage.

Bis Ende März 2021, so die Anklageschrift, hatte Archegos über 10 Milliarden Dollar an Positionen bei GSX, Baidu und

Tencent Music Entertainment GroupUnd

und mehr als 20 Milliarden US-Dollar an ViacomCBS.

Die Securities and Exchange Commission sagte, dass Archegos tatsächlich mehr als 50 % der ausstehenden Aktien von ViacomCBS besitzt.

In einer Textnachricht, die im Juni 2020 mit einem Analysten ausgetauscht wurde, sagte Huang, der jüngste Anstieg des Aktienkurses von ViacomCBS sei ein „Zeichen meines Kaufs“, gefolgt von einem „Freudetränen“-Emoji, so die Beschwerde der SEC.

Die SEC sagte, dass die Aktien von ViacomCBS in drei Monaten um etwa 150 % gestiegen sind, während Archegos aggressiv Aktien und Swaps kaufte.

Aber die Dynamik, die Herrn Huang begünstigte, hatte sich bis März 2021 verschoben, als Archegos aufgrund seiner Strategie Schwankungen einer kleinen Anzahl von Aktien „stark ausgesetzt“ war. Die Ankündigung einer zusätzlichen Finanzierung durch ViacomCBS Ende März, die bereits unter dem Druck zunehmender Verluste bei Unternehmen wie Baidu und Farfetch stand, ließ den Aktienkurs fallen und führte effektiv zum Zusammenbruch von Archegos.

Anstatt Positionen zu verkaufen, um Margenforderungen von Kreditgebern zu erfüllen, behaupten die Staatsanwälte, Herr Hwang habe den Händlern gesagt, sie sollten „einen verzweifelten Kaufrausch unternehmen, um den Rückgang der Aktienkurse umzukehren, die die Grundlage der Kernpositionen von Archegos bilden“. Aber die Bemühungen konnten die Blutung nicht stoppen.

— Dave Michaels hat zu diesem Artikel beigetragen.

schreiben an Corinne Ramey unter [email protected], Susan Pulliam unter [email protected] und Juliet Chung unter [email protected]

Copyright © 2022 Dow Jones & Company, Inc. Alle Rechte vorbehalten. 87990cbe856818d5eddac44c7b1cdeb8

„Entdecker. Entschuldigungsloser Unternehmer. Alkoholfanatiker. Zertifizierter Schriftsteller. Möchtegern-TV-Evangelist. Twitter-Fanatiker. Student. Webwissenschaftler.

More Stories

JPMorgan geht davon aus, dass die Fed ihren Leitzins in diesem Jahr um 100 Basispunkte senken wird

Die Zahl der Bitcoin-Millionäre ist um 111 % gestiegen – warum, wie und werden sie jetzt reicher?

Die Aktien des Chipriesen für künstliche Intelligenz Nvidia gaben trotz seines Rekordumsatzes von 30 Milliarden US-Dollar nach